はじめに

世界の通貨システムは依然として米ドルを中心に機能しているが、近年は中国経済の急速な拡大とともに人民元の国際化が進展している。人民元は貿易・資本取引や公的外貨資産として国際的に使用されるようになり、SDRバスケットの構成通貨にもなっている。また、中国人民銀行(中央銀行)はデジタル人民元の開発に取組み、人民元国際決済システムCIPSを導入し、人民元を主要な国際通貨に押し上げようとしている。その意味で、中国は米国の通貨・金融覇権に対する競争に乗り出しているといえる。

現状の人民元はアジア地域や世界規模で米ドルの地位を脅かすほどの存在感を示しているわけではないが、米バイデン政権は中国を「グローバルガバナンスを脅かす最も重要な競争相手」と位置付ける中で、次第に通貨・金融面でも対中競争の姿勢を鮮明にしつつある。

本稿では、中国が人民元の国際化をどの程度進めているか、どのように米国の通貨・金融覇権に挑戦しようとしているか、そして米国が通貨・金融面で中国に対抗するためにどのような手段をもち、それをどのように用いてきたか、その課題は何かについて整理する。最後に日本の課題についても述べる。

人民元の国際化

進展する人民元の国際化

中国人民銀行をはじめとする中国の通貨・金融当局は、リーマンショック後の2009年7月から海外との国際決済に人民元を使用することを認めた(それまで人民元は海外との間での取引決済や海外での使用ができなかった)。その理由として、リーマンショック後の世界金融市場で米ドル流動性が枯渇し、国際決済に支障が生じかねなかったこと、米ドルレートが大幅に変動し,対ドル為替リスクを軽減させる必要性に迫られたことなどが挙げられる。人民元の使用は、当初貨物貿易に限られたが、次第に経常取引全般に、さらに資本取引にも適用されるようになった。

中国人民銀行は、2013年以降、40の中央銀行との間で3.7兆人民元(5,000億米ドル)に上る通貨スワップ協定を結んでおり、相手国が人民元を貿易・投資に使いやすくなるよう制度的に後押ししてきた。とくに自由で開放的な香港市場を活用しつつ、人民元建ての貿易取引、直接投資、預金残高、債券発行の拡大など人民元の国際化が急速に進められた。

アジア地域では、各国の公式・非公式の為替アンカー通貨は依然として米ドルであり人民元ではないが、世界金融危機以降、人民元の重要性が高まっている。その反面、日本円の重要性が減少しており、円の役割を侵食するかたちで人民元の役割が増大しつつある。その背景として、中国経済の規模が拡大するに伴い貿易額が増大し、多くの諸国にとって中国が最大の貿易相手国になったため、対人民元レートへの安定化が重視されるようになったことが挙げられる。

さらに2016年10月には人民元がIMFのSDRバスケットの構成通貨に組み入れられ、IMFの定義する公的準備通貨になった。SDRバスケットにおける人民元のウェイトは米ドル、ユーロに次ぐ10.9%で、円の8.3%を上回ることになった。

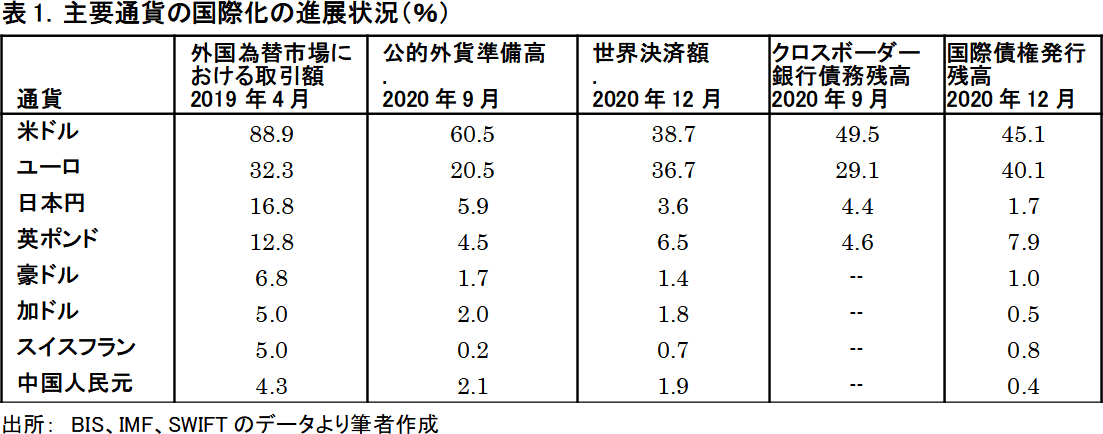

このように中国人民元の国際化は進展してきたが、それでも米ドルだけでなくユーロ、日本円、英ポンドなどの主要国際通貨と比較すると国際化の程度は限られている(表1参照)。その最大の理由は、中国が依然として国際資本移動規制を敷いており、国際資本・金融取引における人民元の役割が限られているからである。実際、中国では通貨・金融当局が、2015-16年の大規模な資本流出、1兆ドルに上る外貨準備の喪失、為替下落圧力、株式市場の動揺を受けて資本流出規制を厳格化したことから、資本移動自由化と人民元国際化のペースは大幅にスローダウンした。国際資本移動の自由化なくして人民元の世界規模での国際化の進展は難しい。

デジタル人民元の開発

中国は2014年に、デジタル人民元(DCEP: Digital Currency Electronic Payment、デジタル通貨電子決済)発行に向けた取り組みを開始した。当初は、コスト削減等のメリットや実現可能性などの研究に専念し、17年に中国人民銀行内にデジタル通貨研究所を設立して研究態勢を強化した。人民銀行は20年1月、基準の策定や機能の研究・開発といった基本設計を終え、同3月にはデジタル人民元の流通に関連する法律の作成に取り組むこととした。同4月から8月にかけて、深圳、蘇州、雄安新区、成都の4地域でパイロット運用(試運転)が行われ、次いで本格的な実証試験が10月以降、深圳、蘇州、北京、西安、海南など国内主要都市で進められてきた。また、人民銀行は香港、タイ、UAEとの間でデジタル人民元の越境決済の実証実験を行うとしている。正式なデジタル人民元は、22年初に北京で開催される冬季オリンピックまでに発行され、会場で利用される予定だとされる。

中国が採用するデジタル人民元は二層型(間接型)で、商業銀行が中央銀行に預けている準備預金をデジタル人民元に置き換え、希望する利用者にデジタル人民元を提供するものとされる。利用者は専用の口座(ウォレット)を開設して、自身の預金口座からデジタル人民元を引き出せる。これまで実証実験に用いられたデジタル人民元を支える技術は分散型台帳技術の一種であるブロックチェーンが中心ではなく、その一部を採用して匿名性と改ざんの危険性を排除しつつも、既存の電子決済をベースにした新技術が用いられているとされる。金融政策を反映させるためには、分散型よりも中心型の技術に基づく通貨の方が適しているからだ。

デジタル人民元が既存のモバイル決済(アリババ系のアリペイやテンセント系のウイチャットペイなど)と異なる点は、第一にそれが法定通貨であること、第二に利用者の個人情報が民間決済業者の手に渡らず、市中銀行を通じて中国当局の手に入ること、第三にオフライン決済が可能だという点にある。このことは、匿名性の高い現金に代わり「制御可能な匿名性」を持つデジタル通貨を発行することで、当局が資金の流れに関する情報を把握できることを意味する。

中国がデジタル人民元の発行を急ぐ理由として、以下の点を挙げることができる。①通貨をデジタル化することで、他の暗号資産(仮想通貨)から自国の法定通貨を保護し、通貨主権を維持できる、②国際取引においてデジタル法定通貨を用いることで、通貨間の相互運用性を確保し、リアルタイムで低コスト、低リスクかつ効率の高い経済取引および為替取引を完了できる、③各国間や地域内でデジタル法定通貨の同盟を確立し、国際的な規制基準をつくり遵守することができる、④中央銀行が経済活動や国内外の金融・資本取引をリアルタイムで追跡することが可能になる(トレーサビリティ)、⑤個人に直接、景気刺激等の目的での資金送金を行って需要喚起することができる、⑥資金洗浄(マネーロンダリング)、テロ資金動員、脱税を取り締まることができる、⑦マイナス金利政策など金融政策の効果を高めることができる。

これらの理由のうち重要なのは②と③である。中国は、②により人民元圏の形成を進めることができ、③により先行者利益を得ることができるからである。デジタル人民元が先に普及すれば、「一帯一路」沿線諸国など新興国を中心に人民元ベースの経済・通貨圏ができる可能性があり、中国が資本移動規制を課していてもそれがかなりの地域に広がることで、ドル、ユーロ、円の既存の国際通貨体制が脅かされうる。国際的な基準については、先に開発した中国が技術面や規制面で国際標準を設定する可能性がある。

国際銀行間決済システムCIPSの導入

中国は当初、国際金融センターの香港で人民元による貿易代金決済や金融取引の拡大を図ったが、人民元の国際化をさらに推し進め、海外とのクロスボーダー人民元決済を容易にするための独自の国際決済システムの構築が必要だとし、2015年10月に国際銀行間決済システム(CIPS:Cross-border Interbank Payment System)を導入した。

このシステムを利用する海外の間接参加銀行は中国国内の直接参加銀行を通じて、人民元建てのクロスボーダー貿易取引、直接投資、融資、個人送金などの国際決済を行うことができる。これらの取引に関連して生ずる直接参加銀行間の決済はこれらの銀行がCIPSに開設した口座間の振替で行われ、それに伴う資金過不足は、人民元の国内銀行間決済システム(CNAPS:China National Advanced Payment System)においてCIPSが開設した口座と直接参加銀行のCNAPS口座の間での振替によって調整される。

人民銀行は現在、国際銀行間通信協会(SWIFT)と連携しつつデジタル人民元の国際決済システムを構築しようとしている。同行のデジタル通貨研究所ならびに同行監督下にあるCIPSと中国支付清算協会は21年1月、SWIFTと共同で金融合弁会社を設立した。その事業内容は、情報システムの統合、データ処理、技術コンサルティングだとされる。

CIPS導入のメリットとしては、米国政府が事実上支配下に置く、ドル建てを中心とした国際金融送金の大半を担うSWIFTを経由しないですむ点が挙げられる。その意味で、CIPSはSWIFTと連携しつつ、いずれはSWIFTと競合する関係にある。それは、米ドルから独立した人民元圏を形成していく上で欠かせない役割を果たすものといえる。

米国の通貨・金融面での対中国政策

米国が2019年まで中国に対して行ってきた通貨・金融面での対応は、「為替操作国」の認定など限られたものだった。しかし、2020年に入って香港の一国二制度が有名無実の状況になると、「香港自治法」を導入して、新たな対中金融制裁の手段を得ることになった。

「為替操作国」・「監視対象国」の認定

米財務省は、19年8月初め、中国が国際貿易において不公正な競争力を得る目的で為替レートを切り下げたとして(7元/ドルを超えた)、中国を「為替操作国」に認定した。これは、1994年7月の中国に対する「為替操作国」認定以来はじめての措置であり、かつ19年の決定は中国が認定基準を満たしていなかったことや『半期為替報告書』による措置でなかったこともあり極めて異例だったといえる。1

より具体的には、19年5月の『半期為替報告書』で、中国は「為替操作国」の3つの認定基準のうち1つしか満たしていなかったものの、「監視対象国」に指定されていた。そして19年8月に「為替操作国」に認定され、20年1月の『半期為替報告書』で「為替操作国」から解除された。2これは、19年末に合意された米中貿易交渉の第1段階合意の署名(20年1月)に合わせた措置だとされている。つまり、この合意において、中国は競争的な通貨切り下げを控え、競争目的で為替レートをターゲットにしないことについて、法的拘束力のある約束を行い、さらに為替レートや対外収支に関する情報を発表することについても約束した。このことは、米国が貿易交渉における対中圧力として「為替操作国」の認定を行った可能性が高いことを示唆する。

米財務省はこれまで、「為替操作国」認定のために以下の3つの基準を掲げてきた。①対米貿易黒字が大きい(200億ドル以上)、②経常収支黒字が大きい(対GDP比2%以上)、③持続的に一方向の為替市場介入を行っている(ネットの外貨購入額が 1年間で対GDP比2%以上、6-12カ月の期間介入)。「為替操作国」に認定されると、対米貿易黒字の是正措置が迫られ、解消しないと制裁措置が下される可能性がある。この基準に基づき、20年1月の『為替報告書』ではスイスとベトナムが「為替操作国」に認定され、2つの基準を満たす10カ国が「監視対象国」となった(中国は①の基準しか満たしていないが「監視対象国」に指定されている)。

中国金融機関のSWIFTからの排除

トランプ前政権は、中国が香港の反体制派を取り締まる「香港国家安全維持法」を施行したことへの対抗措置として、20年7月に「香港自治法」を成立させた。この法律は中国を含む外国の銀行への金融制裁を可能にするもので、米銀との取引を禁じる手法等を列挙している。3

「香港自治法」は、米国務省が香港の自治侵害に関与した人物を特定し、それら人物と取引のある企業や金融機関に制裁を加えるものである。特定された人物は、米財務省の外国資産管理局(OFAC)の特別指定国民および資格停止者(SDN:Specially Designated Nationals and blocked Persons)リストに追加され、米国内の資産が凍結され、米国法の管轄下にある法人・個人との取引が禁止されるとともに、米国への入国ビザの取り消しと国外退去の対象となる。制裁対象となる金融機関の場合は、①米金融機関からの融資等の停止、②米国債のプライマリーディーラーとしての認定の禁止、③米政府基金の受け手になることの禁止、④米国管轄下での外国為替取引の禁止、⑤米国管轄下での銀行取引(全てのドル決済を含む)の禁止、⑥米国管轄下での資産取引の禁止、⑦制裁対象への米国製品の輸出などの制限、⑧米国民による制裁対象の株式・債券などへの投資・購入の禁止、⑨制裁対象の非米国人職員などの国外退去、⑩制裁対象の幹部への上記①-⑧の適用、が制裁措置となる。

制裁発動にはまず、米国務長官が法律の成立から90日以内に議会に対して制裁対象となる人物を報告し、米財務長官がその報告から30-60日以内に制裁の対象となる金融機関を議会に報告する。大統領はいずれも報告書が提出され次第、制裁を発動できるが、1年以内に10項目の制裁措置のうち少なくとも5項目を発動し、2年以内に全ての項目を発動させる必要がある。

米国務省は20年10月に中国当局者や香港の林鄭月娥(キャリー・ラム)行政長官ら10人を自治侵害に関与した人物として指定し、財務長官は対象者と金融機関との間の取引状況を調べ、60日以内に議会に報告することとした。それを受け、米財務省は12月、これら中国・香港両政府当局者ら10人と「著しい取引」(significant transactions)がある金融機関は特定されなかったと発表し、「香港自治法」に基づく金融機関に対する制裁の発動は、当面見送られた。しかし、米政府はバイデン新政権の下、21年3月、新たに中国と香港の当局者ら24人を制裁対象とし、これらの当局者と「著しい取引」がある金融機関が特定できるかどうか調査することになった。

これまでのところ、米国は中国の金融機関に対する制裁を発動しておらず、対イラン制裁とは異なった対応を取っている。4 しかし、中国の大手銀行に対し金融制裁を発動し、ドル決済システムから排除することになれば中国の銀行不安に直結し、国際的な金融システムが揺らぐ恐れがある。実際、米当局は対北朝鮮制裁で中国の丹東銀行をドル決済システムから排除した際、大手銀行に制裁を課すと金融面での影響が甚大すぎることを鑑み、大手には制裁を課さなかった経緯がある。

ただし、中国はこうしたリスクを織り込み、ますますCIPSやデジタル人民元の開発・強化に向かうことになろう。

米中通貨戦争の可能性

近年の通貨戦争とは、各国の金融緩和政策を通じて為替レートの下落、ないし上昇の阻止を図るものと理解されている。米国のリーマンショック後の量的緩和(QE)政策の採用は、それを通じて米ドルレートの下落を狙うものとして、新興諸国から「通貨戦争」の始まりだと批判されたことがある。いずれにしても、第二次世界大戦前のような為替切り下げ競争はG7やG20の財務大臣・中銀総裁会議で否定されている。

仮に中国などが為替切り下げに走った場合、米財務省はG7やG20の場で批判したり、中国を「為替操作国」に認定したりして、人民元の切り下げに歯止めをかけようとするであろうが、それが実効的でない場合、米国が対抗して通貨戦争が起きる可能性もゼロではない。つまり、米国も人民元に対して米ドルレートが上昇しないよう外国為替市場介入に乗り出す可能性がある。

しかし、米国が中国人民元安を抑えるために為替市場介入を行うと、世界の金融市場・為替市場は混乱し不安定化しよう。米中がお互いに為替市場介入しても安定的な為替レートは決まらず、米国がN番目の国としての役割を果たさなくなることの弊害が大きくなり、基軸通貨としての米ドルの信認が損なわれることになろう。米国が中国の金融機関を米ドル決済システムから排除したり、通貨戦争を始めたりすると、国際公共財としての世界の通貨制度は大きなダメージを受ける可能性が高い。

「デジタルドル」に向けた動き

米国は従来から「デジタルドル」の開発には積極的でなく、最近は研究を進めるようになっているものの、その発行については慎重な姿勢を取り続けている。連邦準備制度(FRB)は、「デジタルドル」がもつ「米国経済と決済システムに対する潜在的な費用・便益」や 「その国際的な意味合い」を十分評価し、すべての利害関係者との広範な公的協議を行うなど、まだ多くの作業が必要だとする立場をとっている。その背景にある考え方として、FRBのパウエル議長が言うように、基軸通貨ドルが信認されているのは、米国の法治国家としての信頼性、強固で透明性が高い制度、深みと流動性のある金融市場、自由な資本取引が存在するからであり、他の通貨のデジタル化で容易に脅かされるものではない、というものである。

そのような見方を反映して、主要先進7か国(G7)の間でも、中国に対抗して中銀デジタル通貨の発行に積極的に乗り出す姿勢は示していない。たとえば、2020年10月の「デジタル・ペイメントに関する G7 財務大臣・中央銀行総裁声明」では、中国のデジタル人民元を、名指しこそ避けながらも、「透明性、法の支配、健全な経済ガバナンス」の3つを、中銀デジタル通貨が満たすべき事実上の3原則として示して牽制している。しかし牽制にとどまっており、G7として中銀デジタル通貨の発行に向けた計画などは示していない。

デジタル人民元は一旦導入されると、国際的にも急速に拡大し、デファクト標準をつくり上げてしまう可能性がある。米ドルを中心とする国際通貨システムを維持するため、必要が生じればいつでも「デジタルドル」を発行できる態勢を整えることが必要だろう。FRBが「デジタルドル」を発行できるまでには「数カ月ではなく数年」必要になると言われていることから、研究から実証実験に向けた具体的な計画の策定が喫緊の課題だ。

日本の対応

多層的な国際通貨・金融協力の推進

まず日本としては、IMFを中心としたグローバルな制度強化、インド太平洋地域の「質の高いインフラ投資」ファイナンス、東アジア地域の金融安定など、多層的な国際通貨・金融協力に励むべきだろう。

IMFの機能強化に向けた喫緊の課題は、新型コロナ危機の影響を受けた低開発国を中心とした債務問題への対応である。とりわけG20の枠組みで進められている、低所得国・低位中所得国73か国に対する公的対外債務の返済猶予を円滑に進め、必要に応じて債務削減措置をとっていくことが欠かせなくなっており、中国に次いで公的対外債権の多い日本のリーダーシップが期待される。

インド・太平洋地域においては、「質の高いインフラ投資」のファイナンスを強化したり、中国主導の「一帯一路」プロジェクトの質の向上(開放性、透明性、経済合理性、債務の維持可能性)を促したりしていくことが重要だ。

ASEAN+3域内の通貨・金融協力としては、マクロ・金融・為替レート安定化のためのサーベイランス・政策対話の強化、マクロ政策や金融安定化策のスピルオーバー効果への対応(米国の金融政策の変化、預金のブランケットギャランティ-策や資本管理政策)、アジア債券市場と市場インフラの強化・整備、金融規制の調和、域内通貨の利用・保有(外貨準備、貿易取引、直接交換市場)の拡大、金融セーフティーネットの強化(チェンマイイニシャチブ・マルチ化〔CMIM:Chiang Mai Initiative Multilateralization〕とIMFの連携強化)などが挙げられる。

日本円と東京金融市場のさらなる国際化

円の国際化と東京金融市場の国際化はペアで進めることが効果的だろう。準備通貨としての円の国際保有を拡大させること、アジア通貨建て金融資産の取引を東京で活発化させること、アジア域内通貨の直接交換市場を活性化させることが欠かせない。

東京金融市場のさらなる国際化のためには、日銀、財務省、金融庁による共同作業が不可欠で、税制、言語、金融規制・金融インフラ面等での大幅な改善が望まれる。

「デジタル円」については、日本銀行が研究を進めており、21年春からの実証実験に動き出している。ただし、それは発行を前提とした実験ではなく、既存の決済システムの代替手段として、今後状況が変化したときに備えるものだとしている。日銀は現時点で「デジタル円」を発行する計画はないとしているが、中国の動きに遅れないよう米国のFRBや欧州中央銀行(ECB)と連携しつつ、中銀デジタル通貨技術に関する国際標準の形成をめざすべきだ。そのことが、既存の国際通貨システムの安定性につながるからである。日本にとっては、他国に大きく後れをとっているキャッシュレス化を進め、消費者の利便性を高め、経済効率を向上させるためにも「デジタル円」の導入の意義は大きい。

中国を既存の国際通貨・金融システムのルールに取り込む

中国に対しては、既存の国際通貨・金融システムのルール・規範に従った行動をとるよう促していくという視点が重要だ。そのためには、中国の経済・金融システムが国家資本主義的なものに傾斜していくのでなく、より開放的な「市場経済国」になるように仕向けていくことが重要だ。

「一帯一路」構想が質の高い開かれた透明性の高いものになり、国際的な規範に則ったかたちでプロジェクトを運営する(パリクラブへの参加を含む)ようになることが望ましい。とくに中国による不透明な融資が借り入れ途上国の過剰債務につながっている可能性が高く、中国が国際標準に従った融資を行い、透明性の高い債権情報の開示を行うよう促していくべきだ。

また、人民元レートの柔軟性をさらに高め、透明性の高い変動レート制に移行すること、金融・資本市場をさらに対外的に開放して金融サービスと国際資本移動の自由化を進めること、市場ベースでの人民元の国際化を進めること、国有銀行を民営化し健全な市場規制・監督機関の下で透明性の高い市場競争に則った銀行システムを構築すること、国内の過剰債務問題(とくに企業債務や地方政府の融資平台債務)に対処するなど国内金融システムの安定性を維持しつつ、金融危機に対応できる態勢つくりを進めることが欠かせまい。

まとめ

米ドルは依然として最も重要な国際通貨だが、中国の台頭、コロナ後の経済回復の不透明性などを背景に、国際通貨システムの多極化が進みつつある。中国は世界金融危機以降、人民元の国際化を積極的に進めてきたが、2015‐16年に急激な資本流出と外貨準備の急減に直面して厳格な資本流出規制を導入したことから、人民元の国際化は足踏みしている。人民元が本格的な国際通貨になるためには、国際資本移動の自由化が欠かせないが、それには課題が多い。

とはいえ、貿易決済通貨や為替アンカー通貨としての人民元の役割は拡大しており、かつデジタル人民元が一帯一路沿線諸国で貿易取引を中心に利用されるようになると、それら諸国がいずれ人民元圏に組み込まれていく可能性がある。中国は独自の国際決済システムCIPSを導入しており、米ドルに依存しない国際通貨・金融体制の構築に努めている。

米国はこれまで中国に対して、「為替操作国」に認定して人民元安を牽制したり、「香港自治法」による金融制裁を行う態勢を整えるなど、対中政策手段を動員し始めている。とりわけ「香港自治法」は、制裁対象者と「著しい取引」を行った金融機関を制裁できるもので、二次制裁の対象になると外国金融機関も米ドル決済を事実上行えなくなる可能性がある。仮に米国が中国の金融機関を米ドル国際決済システムから排除することになると、SWIFTなど世界の決済システムや米ドルの信頼性を大きく損なうことになりかねず、当面のところは米国も慎重に対処しよう。米国と中国が「通貨戦争」を回避することが、IMFを中心とする安定的な国際通貨制度を維持する上で重要だ。

日本は、多層的な国際通貨・金融協力を推進し、円のさらなる国際化(デジタル円の発行を含む)と東京金融市場のグローバルセンター化をペアで進めるべきだ。中国に対しては、アジアの金融安定をめざして連携しつつ、さらなる市場経済化と金融市場開放を進めるよう訴え、中国を既存の国際ルールの中に取り込んでいく努力が欠かせない。